Czy PayPo to kredyt?

22 sierpnia 2024, opublikowane przez

PayPo ma w swojej bazie ponad milion aktywnych klientów. A trzeba zauważyć, że usługodawców oferujących odroczone płatności jest na rynku więcej. Czemu odroczone płatności tak przyciągają? Sprawdź, jakie niosą konsekwencje i dowiedz się, czy PayPo to kredyt i komu trzeba oddać pieniądze.

Pod tajemniczym skrótem BNPL kryje się to, co w Polsce określamy zwrotem „kup teraz, zapłać później” (ang. buy now, pay later). Brzmi lekko, ale w rzeczywistości oznacza potężny sektor pożyczek z odroczoną płatnością.

Jak wskazano w raporcie przygotowanym przez Fundację Rozwoju Rynku Finansowego i firmę CRIF, we wrześniu 2022 Polacy skorzystali z usługi odroczonej płatności za zakupy o łącznej wartości 193,1 mln zł. Oznacza to wzrost o 185 proc. w porównaniu do analogicznego okresu rok wcześniej. W raporcie zaznaczono też, że we wskazanym okresie sektor BNPL przegonił tradycyjny rynek pożyczek prawie dwukrotnie.

Jak działa PayPo?

Robiąc zakupy w sklepie internetowym i finalizując zamówienie, wśród dostępnych metod płatności często można wybrać PayPo — Zapłać później. Później oznacza za maksymalnie 30 dni. Spłata może zostać dokonana jednorazowo, ale nie musi. Można dokonać jej w dowolnej liczbie przelewów, jednak nie jest rozłożona na raty.

Aby skorzystać z odroczonej płatności, należy podać swoje dane i założyć konto w PayPo. Gdy wybrane produkty zostaną dodane do koszyka i kupione, z bankowego konta klienta nie zostanie pobrana należność. Ureguluje ją operator płatności. Klient natomiast otrzyma zamówione produkty i albo ureguluje za nie należność, albo zwróci je, jeśli uzna, że nie spełniają jego oczekiwań.

Czy PayPo to kredyt?

Zgodnie z regulaminem usługi „Zapłać za 30 dni” jest to usługa świadczona przez PayPo na rzecz klienta, która nie jest kredytem konsumenckim w rozumieniu art. 3 ustawy z dnia 12 maja 2011 r. o kredycie konsumenckim. Podobnie samo posiadanie limitu zakupowego w PayPo nie jest traktowane jako zobowiązanie kredytowe.

Inaczej sytuacja wygląda, gdy za pośrednictwem PayPo dokonywane są zakupy na raty. Wówczas regulamin jasno precyzuje, że zawierana umowa jest umową o kredyt konsumencki i wiąże się z naliczeniem przez PayPo określonych w niej prowizji i odsetek. Wymaga ona m.in. weryfikacji zdolności kredytowej klienta.

Trzeba też mieć na uwadze, że PayPo ma obowiązek informować o udzielanych kredytach i ewentualnych zaległościach w spłatach takie instytucje jak BIK (Biuro Informacji Kredytowej) czy BIG (Biuro Informacji Gospodarczej).

Do jakiej kwoty można robić zakupy z PayPo?

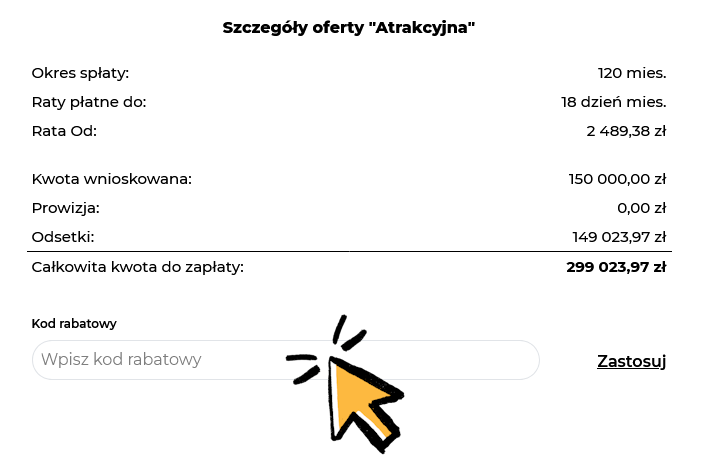

Limit zakupowy w PayPo zmieni sięz kolejnymi zakupami. Przy pierwszej transakcji mieści się on zwykle w przedziale 200 — 800 zł, natomiast każda kolejna zwiększa go, aż do maksymalnej kwoty 3 tys. zł. Dla porównania warto dodać, pożyczka w Smartney może sięgać nawet 150 tys. zł., choć nic nie stoi na przeszkodzie, aby zasilać budżet domowy mniejszymi kwotami.

Komu należy oddać pieniądze?

Klienci korzystający z odroczonych płatności często zastanawiają się, u kogo zaciągają zobowiązanie: w sklepie, banku czy u operatora płatności. Odpowiedź brzmi: to zależy od zapisów w umowie. Czasami jest to operator płatności, czasami bank, który jest jego partnerem. W przypadku PayPo od 26.09.2023 r. jest to jedn z banków, który stał się też administratorem danych osobowych klienta.

Zalety i wady PayPo

PayPo przypomina nieco robienie „zakupów na zeszyt” przeniesione w realia XXI wieku: jest to zobowiązanie krótkoterminowe, którego uregulowanie w ciągu 30 dni nie wiąże się z dodatkowymi opłatami. Taka opcja przydaje się, gdy pensja spływa za późno, pojawią się niespodziewane wydatki albo chęć na sprawdzenie kilku produktów bez „zamrażania” pieniędzy z własnego konta bankowego.

Odroczone płatności mogą jednak być pułapką dla osób, które mają tendencję do nieprzemyślanego zadłużania się. W końcu zobowiązanie wobec PayPo czy współpracującego z operatorem banku i tak trzeba spłacić.